Con la presente entrada trataremos de establecer la naturaleza y diferencias habidas entre las diversas comisiones bancarias susceptibles de ser consideradas de indebido cobro, determinando los efectos de su aplicación y la razón de su improcedencia.

A fin de profundizar más, realizaremos un pequeño análisis de las más comunes:

1. Comisión por devolución de efectos impagados: las mismas tienen su origen en los llamados “contratos de descuento de efectos”, suscritos normalmente por sociedades mercantiles y en virtud de las cuales éstas ceden sus derechos de crédito (normalmente aún no vencidos) a las entidades financieras, a fin de cobrar los mismos anticipadamente y a cambio de un descuento/interés sobre el principal cedido.

No obstante, hay que tener en cuenta que en aquellos casos en los que la entidad no puede hacer efectivo tal derecho de crédito, se dirige contra el acreedor originario (la mercantil cedente), cobrándole una serie de comisiones de dudosa legalidad, amén del principal.

No ha lugar al cobro de dichas comisiones, en tanto el riesgo de impago por parte del deudor es una circunstancia que necesariamente tiene que contemplarse ab initio, además de que la dificultad o imposibilidad de cobrar el crédito queda sobradamente compensada mediante los intereses remuneratorios pactados.

Por lo tanto, es completamente inadmisible que el cliente bancario abone este tipo de comisiones, ya que el abono de las mismas responde al cobro de un mismo servicio dos veces, situación que deviene abusiva.

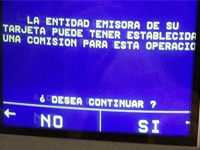

2. Comisión por descubiertos generados en cuenta: éstas se generan si la cuenta bancaria queda en números negativos (por debajo de 0), siendo el principal motivo de la entidad que las mismas responden a gastos extraordinarios de reclamación de descubierto (notificación al titular, etc).

Al igual que en el caso anterior, en los contratos de cuenta corriente se prevé el cobro de intereses remuneratorios ante estas situaciones, por lo que de nuevo nos encontramos ante un doble cobro por la misma gestión.

Igualmente, los gastos por gestiones extraordinarias de reclamación han de contemplarse como situaciones de probable acaecimiento, por lo que no deben considerarse extraordinarias. Sirva como ejemplo ilustrativo que el envío de cartas por correo ordinario, los e-mails o llamadas avisando de descubiertos presentes o inminentes no deben considerarse una gestión adicional.

En conclusión, además de efectuar un doble cobro por un mismo servicio, las comisiones por descubierto también deben considerarse ilegales por cuanto no se informa a efectos precontractuales ni tampoco contractuales de la existencia y coste de los servicios adicionales descritos en el párrafo anterior.

El razonamiento expuesto se encuentra amparado legalmente, siendo la legislación más relevante:

Circular 8/1990, de 7 de septiembre, del Banco de España. Entidades de crédito. Transparencia de las operaciones y protección de la clientela:destacamos su norma tercera:

“Las comisiones y gastos repercutidos deben responder a servicios efectivamente prestados o gastos habidos. En ningún caso podrán cargarse comisiones o gastos por servicios no aceptados o solicitados en firme por el cliente”

Orden EHA/2899/2011, de 28 de octubre, de transparencia y protección del cliente de servicios bancarios, establece en su artículo 3 que:

“Sólo podrán percibirse comisiones o repercutirse gastos por servicios solicitados en firme o aceptados expresamente por un cliente y siempre que respondan a servicios efectivamente prestados o gastos habidos”

El mismo artículo continúa diciendo:

“Esta información estará disponible en todos los establecimientos comerciales de las entidades de crédito, en sus páginas electrónicas y en la página electrónica del Banco de España, y deberá estar a disposición de los clientes, en cualquier momento y gratuitamente.”

Ley 7/1998, de 13 de abril, sobre Condiciones Generales de la Contratación,quizá la más ambigua y al mismo tiempo más tajante en cuanto a la regulación de cláusulas incluidas en contratos:

“Las condiciones generales pasarán a formar parte del contrato cuando se acepte por el adherente su incorporación al mismo y sea firmado por todos los contratantes. Todo contrato deberá hacer referencia a las condiciones generales incorporadas.

No podrá entenderse que ha habido aceptación de la incorporación de las condiciones generales al contrato cuando el predisponente no haya informado expresamente al adherente acerca de su existencia y no le haya facilitado un ejemplar de las mismas”

Y va más allá, diciendo:

“No quedarán incorporadas al contrato las siguientes condiciones generales:

a) Las que el adherente no haya tenido oportunidad real de conocer de manera completa al tiempo de la celebración del contrato o cuando no hayan sido firmadas, cuando sea necesario.

b) Las que sean ilegibles, ambiguas, oscuras e incomprensibles, salvo, en cuanto a estas últimas, que hubieren sido expresamente aceptadas por escrito por el adherente y se ajusten a la normativa específica que discipline en su ámbito la necesaria transparencia de las cláusulas contenidas en el contrato”.

En conclusión, las principales características son:

1. Las condiciones contractuales reguladoras de las comisiones bancarias han de detallarse de manera concisa, especificando su alcance y efectos.

2. La parte predisponente (entidad), ha de informar explícitamente a la parte adherente (cliente), sobre la inclusión de estas disposiciones, asegurando un completo entendimiento de las mismas.

3. Las comisiones bancarias han de aparecer en el libro de tarifas del banco, así como en los soportes informativos de la entidad, previa aprobación del Banco de España.

4. Las comisiones bancarias han de ser aceptadas expresamente por el adherente y responder de manera real a un servicio efectivamente prestado.

5. Las entidades no pueden cobrar de forma simultánea una comisión y un interés por un mismo servicio, entendiéndose que el interés por sí solo ya constituye un elemento suficientemente remuneratorio.

6. Las gestiones “adicionales” para lograr una adecuada prestación de servicios no han de ser consideradas hechos extraordinarios, quedando comprendidas dentro de la actividad cotidiana de las entidades financieras.

Por tanto, la lectura de este post no es sino para lograr que el cliente bancario conozca sus derechos, siendo totalmente legítimo que muestre disconformidad ante tamaños cobros.